Тексты принадлежат их владельцам и размещены на сайте для ознакомления

Пропедевтика (от греч. propaideuo

- обучаю предварительно) - введение в науку. В этом разделе состоится

наше первое знакомство с экономикой и экономической теорией. Здесь же

рассмотрим общие основы хозяйственной деятельности: собственность, типы

организации производства, деньги, рыночную систему и экономическую роль

государства.

ТЕМА

5 ДЕНЬГИ И СОВРЕМЕННЫЕ ДЕНЕЖНЫЕ СРЕДСТВА

§ 2. СОВРЕМЕННЫЕ ДЕНЕЖНЫЕ СРЕДСТВА

§ 3. ИНФЛЯЦИЯ

§ 1. ДЕНЬГИ: СУЩНОСТЬ И ФУНКЦИИ

Необходимость и роль денег

В истории денег можно выделить две совершенно разные

эпохи. Первая из них - время

поиска, открытия и использования подлинных,

нормальных денег. Для нее характерны следующие черты.

Это была эпоха

товарных эквивалентов (так называемых “товарных денег”). Сначала

- при зарождении товарного производства - возник случайный обмен одной

полезной вещи на другую. Как правило, этот обмен был одноразовым, однако

со временем стала развиваться бартерная торговля (регулярный обмен товара

на товар).

Затем в разных странах возникли местные эквиваленты - товары, пользующиеся широким и постоянным спросом.

Скажем, на Руси это были меха семейства куньих (куница, соболь и др.),

в Древней Греции и Древнем Риме - скот, а Абиссинии - соль, в Монголии

- чай.

Потребовалось примерно 7 тыс. лет для того, чтобы,

наконец, был найден единственный, всеми народами признанный всеобщий

эквивалент - золотые деньги.

Открытие этих денег - такое событие, которое имело не меньшее значение,

чем, допустим, изобретение колеса или появление письменности.

В XVII-XIX вв. наступил век золотого стандарта, когда в качестве денег использовались золотые

монеты или денежные знаки, разменные на золото. Их нормальный характер

проявился в том, что золотые деньги были способны выполнять все свойственные

им функции.

Функции денег при золотом стандарте

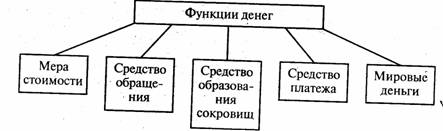

Рассмотрим назначение денег при золотом стандарте (рис.

5.1.)

В условиях золотого стандарта деньги в первую очередь

выполняют функцию меры стоимости:

измеряют стоимость всех товаров. Стоимость вещи, выраженная в деньгах,

- его цена. Для определения

цены продуктов сами

Рис. 5.1. Функции денег при

золотом стандарте

деньги не требуются, поскольку продавец товара устанавливает

его цену мысленно (идеально выражает стоимость в деньгах).

Цены товаров выражаются в известном количестве денежного

товара, золота. Количество золота (его масса) измеряется его весом.

Определенное весовое количество золота принимается за единицу его массы.

Эта единица, устанавливаемая государством в качестве денежной единицы,

называется масштабом цен. Масштаб цен и его кратные

части служат для измерения массы золота. Все цены товаров выражаются

в определенном количестве денежных единиц, или, что одно и то же, в

определенном количестве весовых единиц золота. Так, в России денежной

единицей стал рубль, весовое количество золота которого в

В функции средства

обращения деньги выступают в качестве посредника в обращении. В

данном случае деньги не задерживаются долго в руках покупателей и продавцов

и переходят из рук в руки, выполняя рассматриваемую функцию мимолетно.

Это обстоятельство позволило в конечном счете заменить полноценные деньги

неполноценными.

При обращении монеты постепенно стираются, теряют в

весе. Однако на рынке они принимались как полноценные деньги, хотя имеющееся

в них количество золота уменьшалось. В итоге реальное содержание драгоценного

металла в монете отделилось от номинального (указанного на ней). Государство

стало заменять полноценную золотую монету на отчеканенные неполноценные

серебряные и медные знаки. Эта практика в дальнейшем привела к выпуску

чисто номинальных, символических знаков стоимости - бумажных денег в качестве заменителей металлических монет.

Если продавец получает за свой товар деньги, однако

сразу же не расходует их на покупку нужных ему вещей, то процесс обращения

прерывается. Тогда деньги начинают выполнять функцию средства образования сокровищ: они накапливаются в качестве воплощения

богатства вообще. Функцию сокровища выполняют не только золотые монеты,

но и слитки, изделия из золота.

При продаже товаров в кредит (в долг с отсрочкой платежа)

деньги выполняют функцию платежного

средства: ими расплачиваются за ранее приобретенный товар, когда

наступает срок погашения задолженности.

Долговые обязательства порождают новую форму денег

- кредитную. Производитель,

продавший товар в долг, получает от покупателя

вексель (долговое обязательство), который можно использовать вместо

денег, чтобы расплатиться за вещь, купленную у третьего лица. Однако

векселя используются ограниченно, поскольку они гарантируются лишь имуществом

одного собственника. Прочные гарантии стали обеспечивать банки, которые

взамен частных векселей с определенной выгодой для себя стали выпускать банкноты (или банковские билеты).

В международной торговле осуществляется функция мировых денег: последние стали выступать

в роли всеобщего эквивалента в хозяйственных взаимоотношениях всех стран.

На мировом рынке денежные средства сбрасывали свои “национальные мундиры”

(монетных, бумажных и кредитных денег отдельных государств) и выступали

в натуральной форме, в виде слитков золота. Золото являлось мерой стоимости

и использовалось на мировом рынке как всеобщее средство платежа. В торговых

сделках между странами товары реализовывались крупными оптовыми партиями

и расчеты производились преимущественно путем зачета долговых обязательств

через банки. Наличное золото перевозилось из одной страны в другую лишь

в том случае, если долг не погашался взаимными расчетами.

Однако после мирового экономического кризиса 1929-

1933 гг. произошло колоссальное обесценение бумажных денег, которые,

естественно, перестали обменивать на золотые монеты. В результате золотой

стандарт внутри государств перестал существовать. С декабря

§ 2. СОВРЕМЕННЫЕ ДЕНЕЖНЫЕ СРЕДСТВА

Сущность и функции современных

денежных средств

Чем современные денежные средства отличаются от товарных

(особенно золотых) денег?

Первое отличие. Товарные деньги имели действительную

стоимость, поскольку на них затрачивалось эквивалентное количество труда.

Нынешние бумажные деньги, по сути дела, не имеют внутренней стоимости. Этот знак стоимости никак не соответствует

затратам на его изготовление. Например, в Англии каждая напечатанная

банкнота достоинством в несколько фунтов стерлингов обходится государству

в 2 пенса (

Второе отличие. Как известно, товарные (и

особенно золотые) деньги по своей природе были естественным эквивалентом

покупаемых на них товаров. Но современные денежные средства не соответствуют этой экономической природе. Сейчас под стоимостью денег подразумевается то количество товаров

и услуг, которое можно обменять на денежную единицу (рубль, доллар и

др.). Но такое определение, скорее всего, не раскрывает суть дела. Неясно,

пожалуй, главное. Почему же на бумажные деньги (не обеспеченные золотом

и чем-либо вообще) сейчас можно приобрести любой товар, если хотите,

купить даже золотые вещи?

Вся искусственность

современных денег состоит в том, что они представляют собой долговые обязательства государства, банков,

сберегательных учреждений. Эти обязательства выполняют роль денег в

результате принудительно-правовых мер государства. В законодательном

порядке государство подтверждает: наличные деньги - это законное платежное средство (бумажные деньги должны приниматься при

уплате долга). Иначе говоря, деньги можно условно назвать свидетельством

о “праве на получение товара”. Так, в статье 140 Гражданского кодекса

Российской Федерации утверждается: “Рубль является законным платежным

средством, обязательным к приему по нарицательной стоимости на всей

территории Российской Федерации”.

Вполне очевидно, что в природе современных денежных

средств заложена опасность краха денежной системы. Такая опасность возникает,

когда банки и государство по каким-то причинам перестают расплачиваться

по своим долговым обязательствам.

Третье отличие. Как мы знаем, золотые монеты

были способны нормально выполнять все свойственные им пять функций.

Но отмена золотого стандарта привела к тому, что отпали две функции, которые не могут осуществляться без золота в

качестве, денег:

а) средство образования сокровищ и б) мировые деньги.

В современных же условиях в определенной мере и по-своему выполняются три функции денег: а) мера стоимости;

б) средство обращения и в) средство платежа.

Четвертое отличие. Золотые монеты и разменные

на золото бумажные деньги имели полную

ликвидность - способность быть обмененными на товары и услуги. Ныне

же денежные средства обладают

разной ликвидностью, ибо с ними связаны разные долговые обязательства

банков и государства. Такое различие положено в основу деления всей

денежной массы на связанные между собой агрегаты.

Денежные агрегаты

Денежные агрегаты (лат. aggregatus

- присоединенный) - части современных денежных средств, которые применяются

для обращения и платежа. Они объединяют разные долговые обязательства

в зависимости от степени и характера их ликвидности. Эти части последовательно

включают все, менее ликвидные компоненты, которые во все большей мере

служат средством сохранения ценности.

В разных странах вся денежная масса делится на разные

виды агрегатов, что во многом зависит от уровня развития кредитных отношений

и денежного рынка. Наиболее распространены три денежных агрегата, которые

именуются Ml, M2 и МЗ. В Ml входят

деньги в узком смысле, обладающие наибольшей ликвидностью. В M2 и МЗ

включаются, как говорится, “почти деньги” - финансовые (денежные) средства,

предназначенные для сохранения ценности.

Наглядное представление о структуре

денежной массы в нашей стране дает табл. 5.1.

Количество денег в России (на

01.01.1994)

|

№ п/п |

Денежные агрегаты и их структура |

Сумма, млрд руб |

|

1 |

Наличные деньги в обращении |

14100 |

|

2 |

Вклады населения в сбербанках

до востребования |

1516 |

|

3 |

Вклады населения и предприятий в коммерческих банках

до востребования |

4500 |

|

4 |

Средства населения и предприятий на расчетных и текущих

счетах |

16584 |

|

5 |

Ml =1+2+3+4 |

36700 |

|

6 |

Срочные депозиты в сбербанках |

1500 |

|

7 |

M2 = 5+6 |

38200 |

|

8 |

Депозитные сертификаты банков |

3 |

|

9 |

Облигации государственных займов |

18 |

|

10 |

МЗ = 7 + 8 + 9 |

38221 |

Особенность структуры денежной массы в России проявляется

в том, что в ней почти полностью преобладает агрегат Ml (93%

от МЗ). Это объясняется быстрым обесценением денег и нежеланием населения

и предприятий в этих условиях сохранять ценности (особенно на длительный

срок) в виде срочных депозитов (денежных сбережений на длительные сроки),

депозитных сертификатов (документов, удостоверяющих крупные вклады в

банк на длительный срок) и облигаций (ценных бумаг, приносящих их держателям

заранее установленный доход) государственных займов. Немаловажной причиной

является и то, что дельцы теневой экономики предпочитают иметь деньги

в наличной форме, обеспечивающей анонимность их владельца.

В дальнейшем структура денежной массы в России несколько

раз изменялась. На 1 января

Денежные агрегаты могут существенно отличаться в разных

странах из-за особенностей национальных структур кредитно-денежных отношений,

степени развитости рынка ценных бумаг и других обстоятельств. Например,

в отличие от ликвидных средств в России в США в Ml преобладают

безналичные чековые вклады, которые у нас отсутствуют. В США гораздо

выше доля финансовых средств, данных банкам на сохранение. Здесь много

ликвидных средств участвует в операциях на денежном рынке (в России

такой рынок еще по-настоящему не сложился).

Рассмотренные нами отличия современных денежных средств

от золотого стандарта обусловили коренные изменения движения денег на

международной арене.

Международное денежное обращение

Как уже говорилось в данной теме, с

При установлении экономических отношений между странами

определяется валютный курс,

по которому взаимно обмениваются национальные валюты. Этот курс объединяет

название пропорции обмена двух валют: девизный и обменный курс.

Девизный курс показывает, сколько единиц

иностранной валюты можно получить за единицу отечественной. Иначе говоря,

девизный курс - это цена отечественной валюты, выраженная в единицах

иностранной (например, сколько марок обменивается за 1 рубль).

Обменный курс свидетельствует, какое количество

единиц отечественной валюты можно получить в обмен на единицу иностранной.

Это – цена иностранной валюты (сколько рублей обменивается, скажем,

на 1 доллар).

Значит, название пропорции обмена двух валют зависит

от того, с позиции какой страны она рассматривается. Допустим, 20 руб.

обменивается на 1 долл. Это - обменный курс для россиянина и девизный

курс - для владельца долларов.

Валюту подразделяют на неконвертируемую (используемую в пределах одной страны) и конвертируемую. Конвертируемая (обратимая)

валюта беспрепятственно обменивается на любую иностранную (например,

валюта большинства западных стран). Валюта с ограниченной обратимостью

(или частично обратимая) обменивается не по всем валютным операциям

и не для всех владельцев.

В современных условиях, когда международное денежное

обращение действует без единой основы - золота, применяются два вида

валютного курса: фиксированный и плавающий.

Фиксированный (твердо установленный) валютный курс может быть результатом соглашения

заинтересованных стран о поддержании пропорции обмена своих валют на

определенном уровне. В случае отклонения курса национальной валюты от

установленной величины центральный банк страны-участницы соглашения

проводит интервенцию (лат. interventio

- вмешательство) на валютном рынке. А именно: он покупает или продает

национальную валюту с целью восстановить фиксированный уровень своей

денежной единицы.

Плавающий курс - это обменный курс на валютном

рынке, который зависит от спроса и предложения валют.

Углубленное изучение причин и последствий динамики

международного денежного обращения предусмотрено в последней теме курса,

посвященной современному мировому хозяйству.

Знание валютного курса потребуется при изучении инфляции.

Сущность и виды инфляции

Инфляция (лат. inflatio - вздутие) означает переполнение

сферы обращения денежными знаками сверх действительной потребности национального

хозяйства.

Во время инфляции бумажные деньги обесцениваются по

отношению к трем вещам. Во-первых, в период золотого стандарта инфляция

выражается в повышении рыночной цены золота в бумажных деньгах. Во-вторых,

аналогичный процесс ведет к возрастанию цены товаров. Иллюстрируют этот

случай данные табл. 5.2.

Таблица 5.2

Средние цены на отдельные виды продовольственных товаров в России (рублей

за килограмм, на конец года)

|

Продовольственные

товары |

|

|

|

|

Говядина (кроме бескостного

мяса) |

2,3 |

222 |

15787 |

|

Колбаса вареная |

,2,8 |

271 |

26767 |

|

Молоко цельное, за литр |

0,3 |

22 |

3627 |

|

Сахар-песок |

0,9 |

136 |

4326 |

|

Хлеб и хлебобулочные изделия

из пшеничной муки высшего сорта |

0,4 |

43 |

5686 |

|

Картофель |

0,4 |

36 |

1871 |

|

Яблоки |

1,6 |

106 |

6985 |

|

|

(в масштабе цен |

Опишем классификацию инфляции с учетом разных факторов.

1. В зависимости от характера обесценения денег различаются следующие виды инфляции.

Открытая инфляция: ничем не сдерживаемый,

свободный и продолжительный рост цен.

Скрытая, или подавленная, инфляция: государство устанавливает жесткий контроль

над ценами в условиях товарного дефицита. При этом допускается снижение

качества продукции без уменьшения цен на нее, искусственно завышаются

цены на якобы “новые” изделия. Одновременно приходится платить больше

денег за товар на “черном” рынке.

Инфляционный шок: одномоментное резкое вздорожание

товаров, которое может дать толчок для открытого ускоренного подъема

уровня цен.

2. С учетом

места распространения выделяются такие формы падения курса валюты.

Локальная: рост цен происходит в границах

одной страны. Мировая: обесценение

денег охватывает группу стран или всю мировую экономику.

3. Инфляцию подразделяют по темпам развития на следующие виды.

Ползучая: цены поднимаются постепенно,

но неуклонно, при умеренном темпе - примерно на 10% в год.

Галопирующая: вздорожание продуктов и услуг

от 20 до 200% в год может вызвать тяжелые экономические и социальные

последствия (падение производства, закрытие многих предприятий, снижение

уровня жизни населения и т. п.).

Гиперинфляция: катастрофический рост цен-

на 500-1000% и более в год.

Гиперинфляция вызывает крах денежной системы. Деньги

начинают утрачивать свои функции. Это происходит, когда заработная плата

выдается не деньгами, а талонами и купонами, на которые приобретаются

продукты по установленным ценам. Подобное же наблюдается, если среди

населения начинается так называемое “бегство от денег”: люди не желают

держать свои сбережения в денежной форме и стремятся вложить их в материальные

ценности.

Из сказанного видно, что для регулирования инфляционных

процессов важно уметь измерять динамику цен.

Измерение темпов инфляции

Инфляция измеряется с помощью статистического показателя

- индекса цен.

В мировой практике широко используется индекс стоимости жизни - индекс розничных

цен специального набора товаров и услуг, входящих в бюджет среднего

потребителя и составляющих стоимость жизни. Для его подсчета применяется

следующая процедура.

А. Сначала определяется “рыночная (потребительская) корзина”: набор чаще всего употребляемых,

типичных благ. Например, в США “рыночная корзина” имеет 300 потребительских

товаров и услуг, приобретаемых типичным горожанином. Такая же по названию

“корзина” в нашей стране в 1992-1998гг. содержала несравненно меньшее

количество благ: 70 основных продуктов питания, только 20 непродовольственных

товаров и минимальный набор платных услуг.

Б. Устанавливается “базовый период” - стартовый год, от уровня цен которого подсчитываются

их изменения в последующее время.

В. Подсчитывается совокупная цена рыночной корзины (суммарная цена всего набора товаров

и услуг) для базового периода.

Г. Подсчитывается совокупная цена такой корзины для данного (текущего) периода.

Д. Устанавливается индекс цен - показатель, отражающий относительное изменение общего

(среднего) уровня цен (выражается в процентах), по формуле

![]()

Теперь посмотрим, какова динамика цен на потребительские

товары и услуги в разных регионах мира. В целом в мировой экономике

наблюдается инфляционный процесс. Но темпы обесценения денег совершенно

несходны в разных группах стран. Самыми низкими они были в странах Организации

экономического сотрудничества и развития (ОЭСР). В 1961-1970 гг. прирост

потребительских цен в этих высокоразвитых государствах составил в среднем

3,3% в год, в 1971-1980 гг. -

9,0, в 1981- 1990 гг. - 5,6%. Принятые там за 1990-е годы антиинфляционные

меры позволили существенно снизить темпы инфляции. Так, индексы потребительских

цен составили в 1997г. (1990г. =

100), например, в Японии 109, Франции и Канаде- 115, США-123, Великобритании

- 125 и Германии- 123.

В гораздо большей мере вздорожала жизнь в странах с

переходной экономикой (бывшие социалистические государства). Например,

индекс потребительских цен в 1997г. (1990г. = 1) увеличился в Китае

в 2 раза, в Венгрии - в 4,5, в Польше - в 7,7, в Болгарии- в 1215 раз.

В СССР долгое время инфляция отрицалась полностью.

На самом деле она носила скрытый, подавленный характер. В конце 80-х

годов обесценение денег становилось все более явным. С

Таблица 5.3

Индексы цен по секторам экономики России (декабрь к декабрю предыдущего

года; в разах)

|

Сектор экономики |

|

|

1994г. |

|

|

|

|

Индекс потребительских цен |

26,1 |

9,4 |

3,2 |

1,2 |

1,1 |

1,8 |

|

Индекс цен производителей

промышленной продукции |

33,8 |

10,0 |

3,3 |

1,3 |

1,1 |

1,2 |

|

Индекс цен реализации продукции

сельскохозяйственными предприятиями |

9,4 |

8,1 |

3,0 |

1,4 |

1,1 |

1,2 |

|

1 В среднем за год. |

||||||

Как видно из данных табл. 5.2, в

Более подробный анализ инфляционных процессов в России

и других странах будет дан в последующих темах.

Таким образом, мы с разных сторон рассмотрели величайшее

изобретение человечества - деньги. Подобно колесу, они приводят в движение

всю рыночную экономику.

РЕКОМЕНДУЕМАЯ ЛИТЕРАТУРА

Давыдов А. Ю. Инфляция в экономике: мировой

опыт и наши проблемы. М., 1991.

Макконнелл К. Р., Брю С. Л.

Экономикс.

М., 1992. T.I. Гл.15.

Маркс К. Капитал. Т. 1. Гл. III//Маркс

К., Энгельс Ф. Соч. 2-е изд. Т. 23.

Меньшиков С. М. Инфляция и кризис регулирования

экономики. М., 1979.

Прикладная экономика. М., 1992. Гл. 11.

Самуэльсон П. А., Нордхаус

В.

Д. Экономика. М., 1997. Гл. 30.

Смит А. Исследование о природе и причинах

богатства народов. Гл. IV, V // Антология экономической классики / В.

Петти, А. Смит, Д. Рикардо. М., 1993.

Стэнлейк Дж. Ф. Экономикс для начинающих.

М., 1994. Гл. 14.

ХаррисЛ. Денежная теория. Пер. с англ.

М., 1980.

Хейне П. Экономический образ мышления. М., 1991. Гл.17.